DeFi

Le rapport de recherche de Binance dévoile une croissance transformatrice sur les marchés DeFi

Binance Research a publié son dernier rapport complet, « Breakthrough DeFi Markets », révélant une croissance remarquable et des innovations transformatrices au sein du secteur de la finance décentralisée (DeFi) en 2024. Le rapport met en évidence un afflux important de capitaux, des expansions substantielles du marché et des tendances émergentes qui sont prêt à redéfinir le paysage DeFi

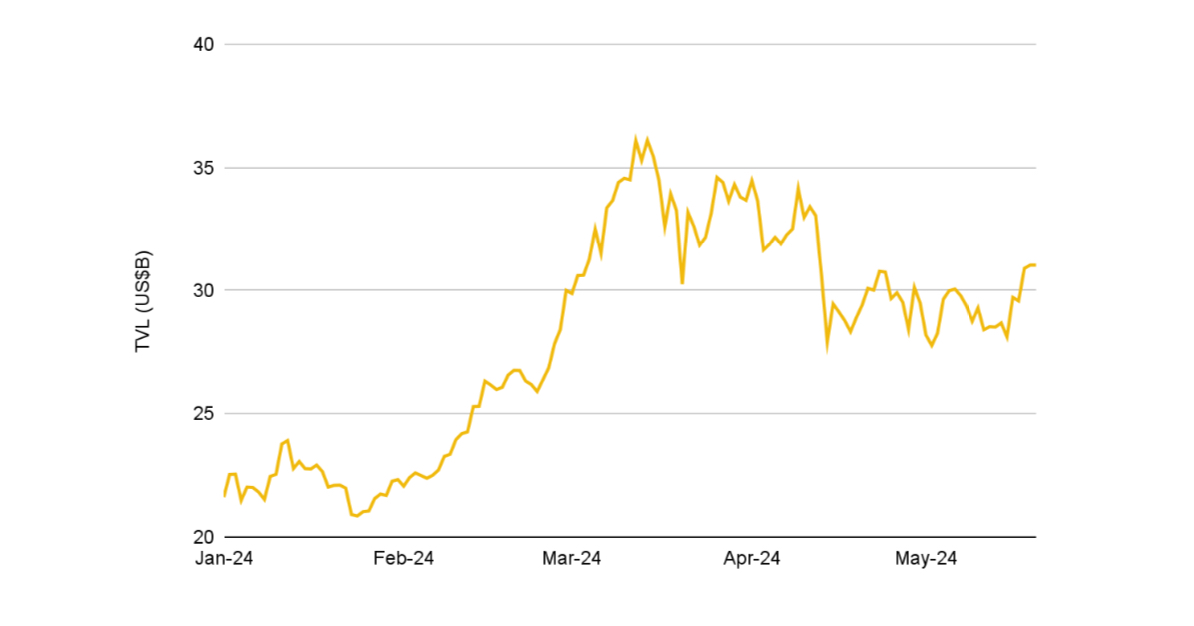

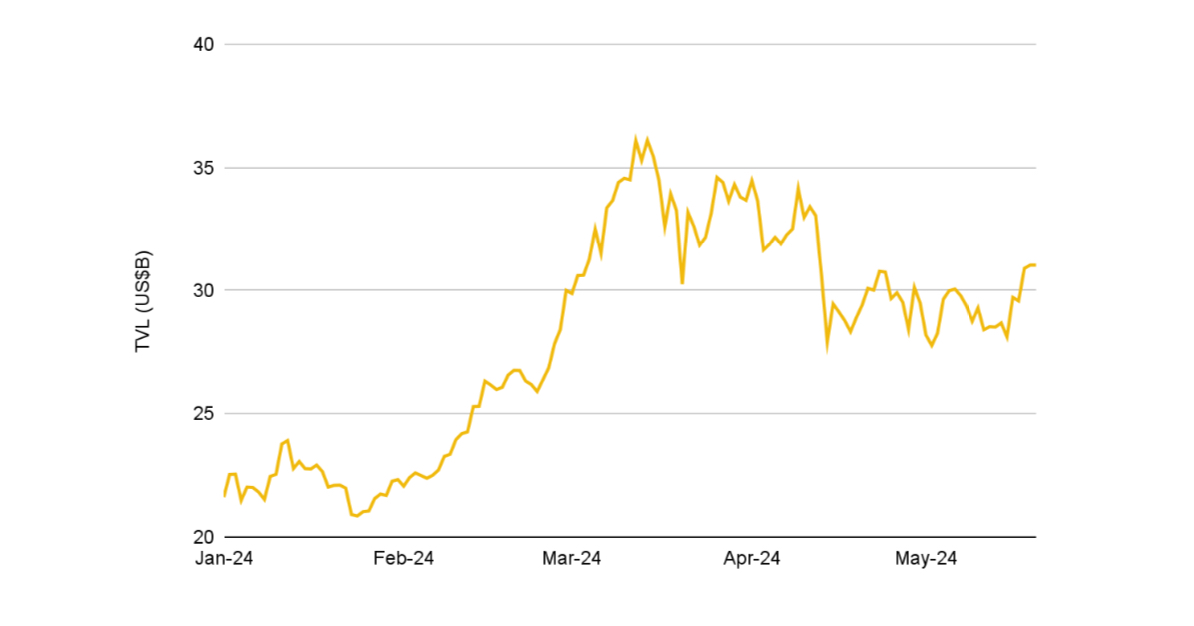

Croissance explosive de la valeur totale bloquée

La valeur totale verrouillée (TVL) dans DeFi a grimpé de 75,1 % depuis le début de l’année (YTD), atteignant le montant stupéfiant de 94,9 milliards de dollars. Cette croissance robuste souligne un afflux important de capitaux et une confiance croissante des investisseurs dans l’écosystème DeFi. Les investisseurs et les parties prenantes reconnaissent de plus en plus le potentiel et la résilience des plateformes DeFi, ce qui conduit à une adoption et une expansion généralisées de divers services financiers.

Graphique de croissance DeFi TVL. Source : DefiLlama, The Block, Binance Research, au 20 mai 2024

Graphique de croissance DeFi TVL. Source : DefiLlama, The Block, Binance Research, au 20 mai 2024

Expansion du marché des rendements

L’un des éléments marquants de cette croissance a été le marché des rendements, qui a connu une croissance impressionnante de 148,6 % pour atteindre 9,1 milliards de dollars en TVL. Pendle, un protocole de trading de rendement, a été à l’avant-garde de cette expansion. Le TVL de Pendle a grimpé en flèche de 1 962 % depuis le début de l’année, pour atteindre 4,8 milliards de dollars, sous l’effet de la hausse des actifs porteurs de rendement et de la volatilité accrue des taux. En symbolisant les actifs générateurs de rendement en jetons de rendement standardisés, Pendle a démocratisé l’accès aux dérivés de taux d’intérêt. Cela permet aux utilisateurs de spéculer, de couvrir et d’exécuter des stratégies avancées sur des actifs porteurs de rendement, améliorant ainsi considérablement la participation et la liquidité du marché.

Courbe de croissance de Pendle. Source : DefiLlama, Binance Research, au 20 mai 2024

Courbe de croissance de Pendle. Source : DefiLlama, Binance Research, au 20 mai 2024

L’approche innovante de Pendle permet aux utilisateurs d’obtenir des rendements fixes, de tirer parti du rendement d’un actif sous-jacent ou d’employer une combinaison de stratégies. Son succès témoigne de l’appétit croissant pour les instruments financiers sophistiqués dans l’espace DeFi, reflétant la maturation du secteur et la complexité croissante de ses offres.

Hausse du marché des pièces stables

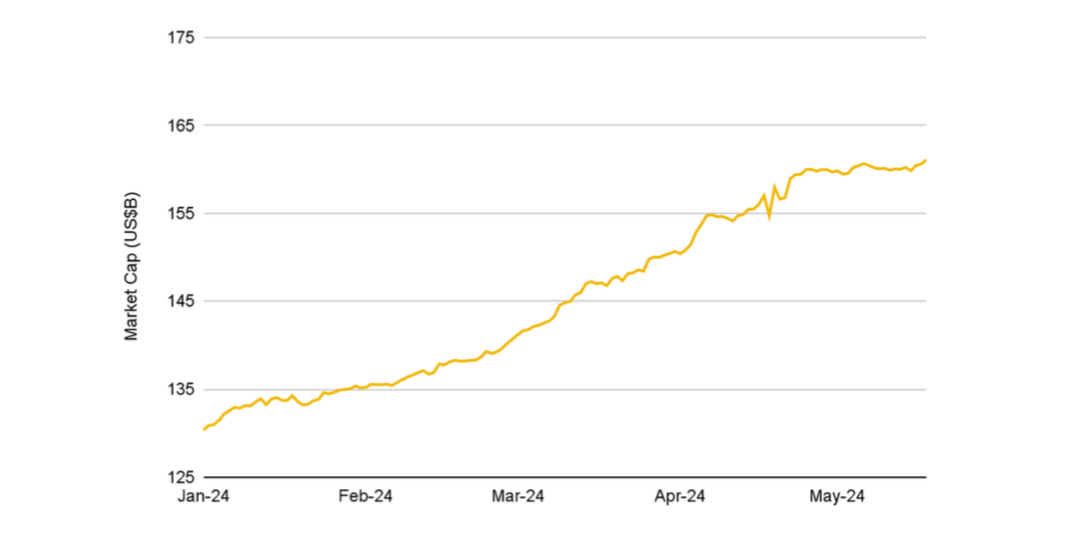

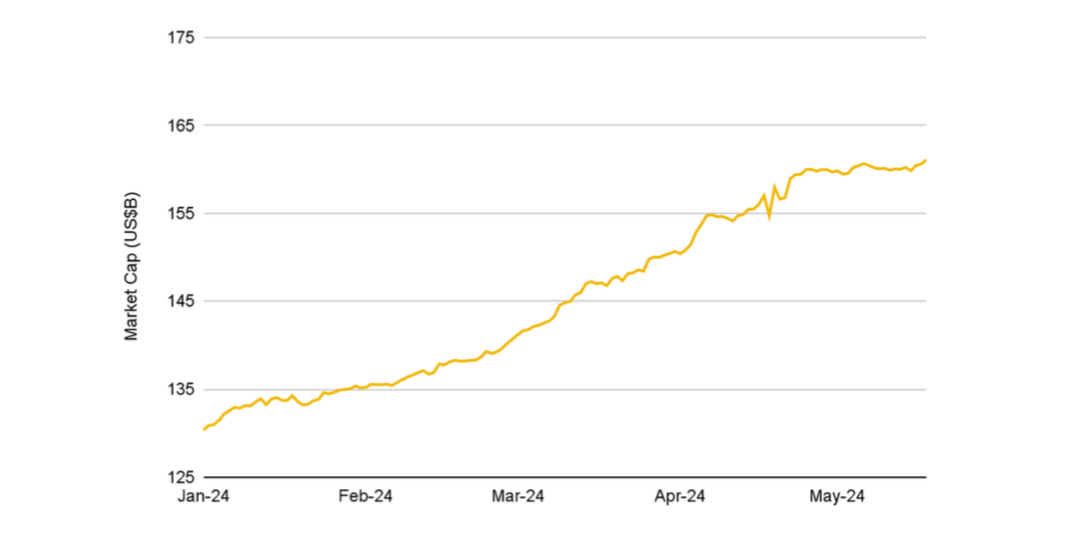

Dans le même temps, le marché des pièces stables a connu une expansion substantielle, la capitalisation boursière des pièces stables atteignant 161,1 milliards de dollars, la plus élevée depuis près de deux ans. Ethena, avec son stablecoin innovant USDe, a joué un rôle central dans cette croissance. L’USDe d’Ethena a connu une augmentation remarquable de 2 730,4 % de sa capitalisation boursière, pour atteindre 2,4 milliards de dollars. Le secret du succès d’Ethena réside dans sa stratégie unique delta neutre, qui combine des taux de financement d’ETH mis en jeu et de contrats à terme perpétuels, offrant des rendements attractifs et une pénétration substantielle du marché.

Graphique de la capitalisation boursière stable des pièces. Source : DefiLlama, Binance Research, au 18 mai 2024

Graphique de la capitalisation boursière stable des pièces. Source : DefiLlama, Binance Research, au 18 mai 2024

L’approche d’Ethena répond à la demande de longue date de pièces stables à rendement, à la fois efficaces en termes de capital et capables de s’intégrer de manière transparente à l’écosystème DeFi plus large. En tirant parti du rendement des ETH mis en jeu et des taux de financement positifs des contrats à terme perpétuels, Ethena a créé un stablecoin qui non seulement maintient son ancrage, mais génère également des rendements importants pour ses détenteurs. Ce modèle représente une avancée significative dans l’espace des stablecoins, offrant une alternative viable aux stablecoins traditionnels et centralisés et offrant aux utilisateurs une plus grande flexibilité et un plus grand potentiel de gains.

Évolution des marchés monétaires

Les marchés monétaires en chaîne ont également considérablement évolué, le TVL sur les marchés monétaires ayant augmenté de 47,2 %, totalisant 32,7 milliards de dollars. Cette croissance a été alimentée par la demande de produits de prêt plus flexibles. Morpho, un protocole de prêt modulaire, a été à l’avant-garde de cette évolution. Depuis le lancement de Morpho Blue et MetaMorpho en janvier 2024, Morpho a attiré plus de 1,2 milliard de dollars de dépôts. Ces protocoles mettent en valeur le potentiel des prêts modulaires, offrant un nouveau niveau de flexibilité et d’efficacité sur le marché des prêts.

Graphique de croissance TVL du marché monétaire. Source : DefiLlama, Binance Research, au 20 mai 2024

Graphique de croissance TVL du marché monétaire. Source : DefiLlama, Binance Research, au 20 mai 2024

Morpho Blue permet la création de marchés de prêts isolés avec des paramètres de risque personnalisés, offrant aux utilisateurs un meilleur contrôle sur leurs activités de prêt et d’emprunt. MetaMorpho s’appuie sur cela en permettant une gestion des risques sans autorisation et la création de coffres-forts de prêt qui regroupent les liquidités sur plusieurs marchés. Cette approche modulaire répond aux limites des pools de prêts multi-actifs traditionnels, telles que la fragmentation de la liquidité et l’inefficacité, en offrant une solution plus adaptée et plus efficace.

La conception innovante de Morpho a attiré une attention et des capitaux importants, soulignant la demande croissante de solutions de prêt plus flexibles et efficaces dans l’espace DeFi. À mesure que le marché continue d’évoluer, l’approche de Morpho est susceptible d’établir une nouvelle norme pour les protocoles de prêt en chaîne, stimulant ainsi l’innovation et la croissance du secteur.

Résurgence des marchés de prédiction

Un autre fait marquant de 2024 a été la résurgence des marchés de prédiction. TVL sur les marchés de prédiction a atteint un nouveau sommet, atteignant un record de 55,1 millions de dollars après une hausse de 57,7 % depuis le début de l’année. Polymarket, une plateforme leader sur Polygon, a vu les volumes de transactions passer de 6,1 millions de dollars en 2023 à un chiffre impressionnant de 42,0 millions de dollars en 2024. Cette croissance a été stimulée par des événements mondiaux majeurs, notamment la prochaine élection présidentielle américaine, qui a suscité un intérêt spéculatif important.

Graphique de croissance TVL du marché de prévision. Source : DefiLlama, Binance Research, au 20 mai 2024

Graphique de croissance TVL du marché de prévision. Source : DefiLlama, Binance Research, au 20 mai 2024

Les marchés de prédiction permettent aux utilisateurs de négocier et de spéculer sur l’issue d’événements futurs, créant ainsi un environnement de marché dynamique et interactif. Le succès de Polymarket a été alimenté par sa capacité à offrir un large éventail de marchés de prédiction, depuis les événements politiques jusqu’aux sports et divertissements. Cette diversité a attiré une large base d’utilisateurs et augmenté la liquidité, faisant de Polymarket une plateforme leader dans le domaine du marché de la prédiction.

La résurgence des marchés de prédiction met en évidence l’intérêt croissant pour les plateformes décentralisées qui offrent aux utilisateurs la possibilité de s’engager dans des activités de trading spéculatif et de couverture. À mesure que ces marchés continuent de mûrir, ils joueront probablement un rôle de plus en plus important dans l’écosystème DeFi, fournissant des informations et des données précieuses sur un large éventail de sujets.

Boom des produits dérivés en chaîne

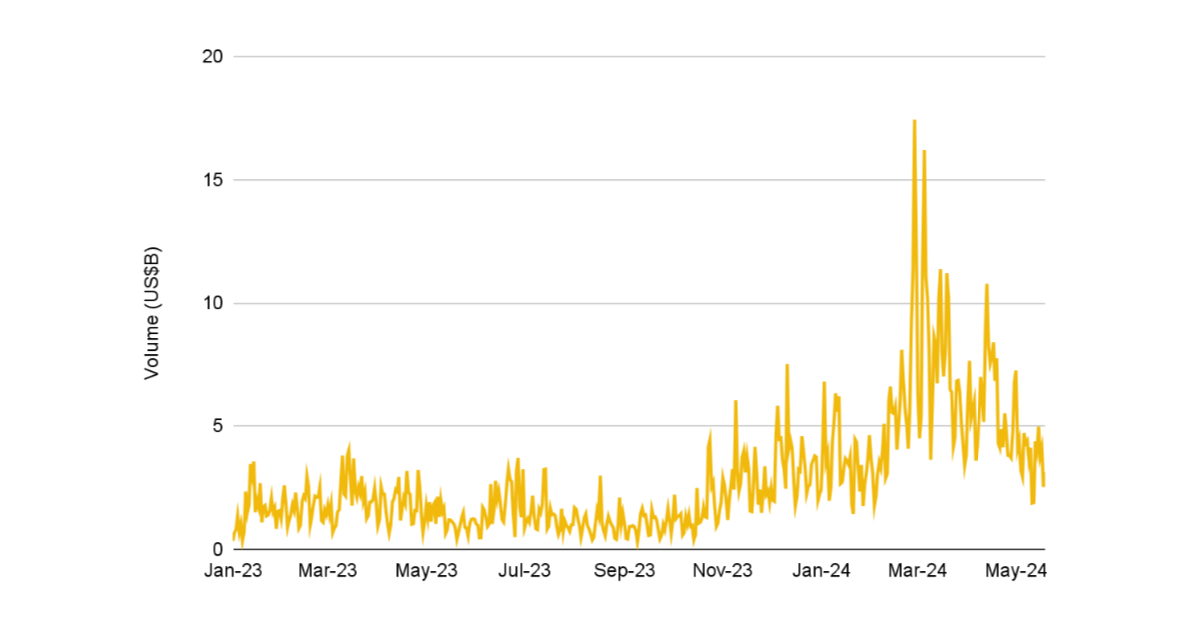

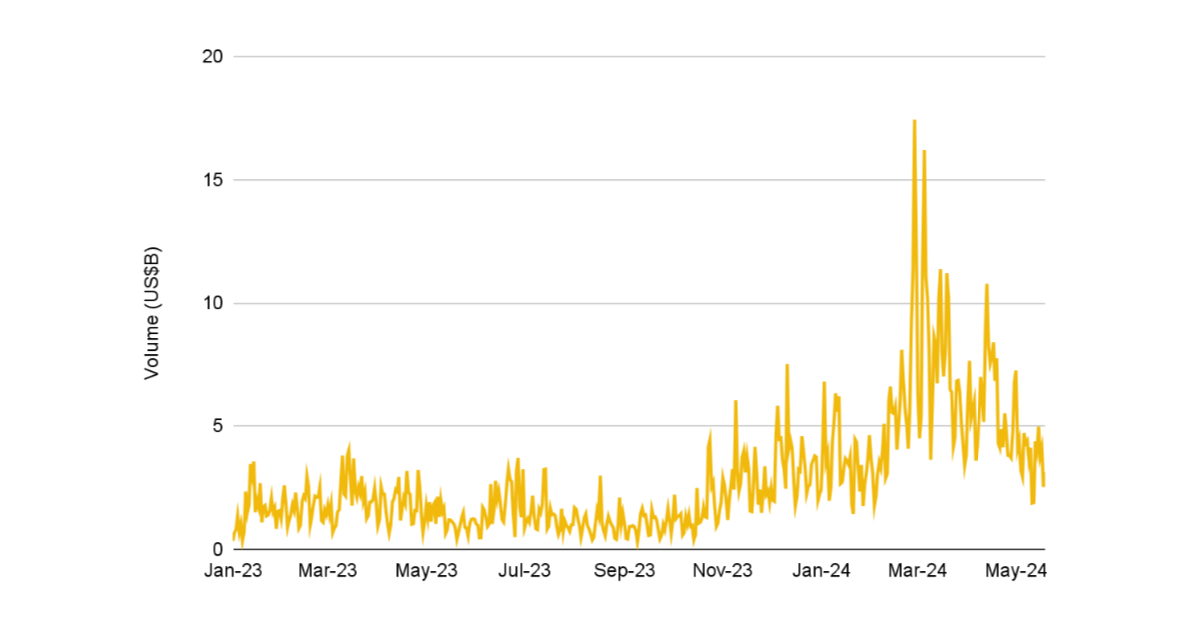

Dans le domaine des produits dérivés en chaîne, il y a eu un boom important. Les volumes quotidiens moyens de produits dérivés en chaîne ont considérablement augmenté, passant de 1,8 milliard de dollars l’année dernière à 5,4 milliards de dollars cette année. Hyperliquid, un DEX à terme perpétuel basé sur un carnet d’ordres L1, a capitalisé sur cette tendance, capturant une part de marché de 18,9 %. Avec des volumes quotidiens dépassant le milliard de dollars, Hyperliquid s’est imposé comme un acteur majeur sur le marché des produits dérivés, offrant des frais compétitifs et une expérience de trading centralisée de type bourse.

Graphique de croissance du volume des produits dérivés en chaîne. Source : Artemis, Binance Research, au 20 mai 2024

Graphique de croissance du volume des produits dérivés en chaîne. Source : Artemis, Binance Research, au 20 mai 2024

La plateforme Hyperliquid est conçue pour offrir aux traders une expérience de trading transparente et efficace, avec une exécution haute performance et une liquidité importante. En fonctionnant sur sa propre blockchain de couche 1, Hyperliquid garantit que toutes les transactions sont traitées rapidement et en toute sécurité, offrant ainsi aux utilisateurs la confiance et la fiabilité dont ils ont besoin pour s’engager dans des transactions à haute fréquence.

Le succès d’Hyperliquid reflète la demande croissante de plateformes de trading sophistiquées offrant les avantages de la décentralisation sans compromettre les performances ou l’expérience utilisateur. Alors que le marché des dérivés en chaîne continue de croître, Hyperliquid est bien placé pour conquérir une part importante de ce marché en expansion, stimulant ainsi l’innovation et la concurrence dans le secteur.

Pleins feux sur les protocoles clés

Pendle a été le pionnier du trading de rendement en chaîne, permettant aux utilisateurs de spéculer, de se couvrir et d’exécuter des stratégies avancées sur des actifs générateurs de rendement. En symbolisant ces actifs en jetons de rendement standardisés, Pendle a démocratisé l’accès aux dérivés de taux d’intérêt, ce qui a entraîné une croissance phénoménale. L’approche innovante de Pendle lui a permis de conquérir une part importante du marché du rendement, le positionnant comme un leader dans l’espace DeFi.

Ethena a introduit un stablecoin à delta neutre, USDe, qui exploite les taux de financement des ETH mis en jeu et des contrats à terme perpétuels pour offrir des rendements attractifs. Cette approche innovante a porté la capitalisation boursière d’Ethena à 2,4 milliards de dollars, ce qui en fait le cinquième plus grand stablecoin. Le succès d’Ethena met en évidence la demande croissante de pièces stables à rendement offrant à la fois stabilité et potentiel de revenus.

Morpho a redéfini le marché des prêts grâce à son approche modulaire, permettant la création de marchés de prêts isolés avec des paramètres de risque personnalisés. Morpho Blue et MetaMorpho ont ensemble attiré une attention considérable, avec des dépôts dépassant 1,2 milliard de dollars. Ce modèle répond aux limites des pools de prêts multi-actifs traditionnels en offrant une flexibilité et une efficacité inégalées, faisant de Morpho un acteur clé dans le domaine des prêts DeFi.

Polymarket, l’une des principales plateformes de marché de prédiction sur Polygon, a connu une croissance substantielle des volumes de transactions et de l’engagement des utilisateurs. Avec des volumes mensuels moyens atteignant 42,0 millions de dollars en 2024, Polymarket a capitalisé sur des événements majeurs comme l’élection présidentielle américaine, suscitant un intérêt spéculatif important. Le succès de Polymarket reflète l’intérêt croissant pour les plateformes décentralisées qui offrent aux utilisateurs la possibilité de s’engager dans des activités de trading spéculatif et de couverture.

Hyperliquid exploite un DEX à terme perpétuel hautes performances entièrement en chaîne sur sa propre blockchain de couche 1. Avec des volumes quotidiens dépassant le milliard de dollars, Hyperliquid a surpassé de nombreux concurrents, offrant des frais compétitifs et une expérience de trading de type CEX. Sa part de marché est passée à 18,9 %, démontrant sa forte position sur le marché des produits dérivés. La plateforme Hyperliquid est conçue pour offrir aux traders une expérience de trading transparente et efficace, avec une exécution haute performance et une liquidité importante.

Perspectives d’avenir

Le rapport de Binance Research souligne le potentiel de transformation de DeFi, en mettant en avant les protocoles innovants et les expansions du marché qui devraient stimuler la prochaine phase de croissance. À mesure que DeFi continue d’évoluer, les marchés et protocoles révolutionnaires identifiés dans ce rapport joueront un rôle crucial dans l’avenir du secteur. Les développements en cours de DeFi sont susceptibles de conduire à une plus grande inclusion financière, à une efficacité accrue et à des opportunités d’investissement plus diversifiées pour les utilisateurs du monde entier.

Le rapport souligne également l’importance de la clarté réglementaire et des progrès technologiques pour stimuler la croissance durable du secteur DeFi. À mesure que de plus en plus d’investisseurs institutionnels entrent dans l’espace et que les cadres réglementaires évoluent, l’écosystème DeFi est sur le point de se développer davantage et d’être adopté par le grand public.

Pour plus de détails et accéder au rapport complet, visitez Recherche Binance

DeFi

Haust Network Partners with Gateway to Connect to AggLayer

Dubai, United Arab Emirates, August 1, 2024, Chainwire

Consumer adoption of cryptocurrencies is a snowball that is accelerating by the day. More and more people around the world are clamoring for access to DeFi. However, the user interface and user experience of cryptocurrencies still lag behind their fundamental utility, and users lack the simple and secure access they need to truly on-chain products.

Haust Network is a network and suite of products focused on changing this paradigm and bringing DeFi to the masses. To achieve this goal, Haust Network has announced its far-reaching partnership with bridgeseasoned veterans in rapidly delivering revolutionary blockchain utilities for projects. The Gateway team empowers blockchain developers to build DAOs, NFT platforms, payment services, and more. They drive adoption of crypto primitives for individuals and institutions around the world by helping everyone build their on-chain presence.

Gateway specializes in connecting sovereign blockchains to the Aggregation Layer (AggLayer). The AggLayer is a single unified contract that powers the Ethereum bridge of many disparate blockchains, allowing them all to connect to a single unified liquidity pool. The AggLayer abstracts away the complexities of cross-chain DeFi, making tedious multi-chain transactions as easy for the end user as a single click. It’s all about creating access to DeFi, and with Polygon’s technology and the help of Gateways, Haust is doing just that.

As part of their partnership, Gateway will build an advanced zkEVM blockchain for Haust Network, leveraging its extensive experience to deploy ultra-fast sovereign applications with unmatched security, and enabling Haust Network to deliver its products to its audience.

The recently announced launch of the Haust Wallet is a Telegram mini-app that provides users with access to DeFi directly through the Telegram interface. Users who deposit funds into the wallet will have access to all standard send/receive services and generate an automatic yield on their funds. The yield is generated by Haust Network’s interconnected network of smart contracts, Haustoria, which provides automated and passive DeFi yielding.

As part of this partnership, the Haust Network development team will work closely with Gateway developers to launch Haust Network. Gateway is an implementation provider for Polygon CDK and zkEVM technology, which the Haust wallet will leverage to deliver advanced DeFi tools directly to the wallet users’ fingertips. Haust’s partnership with Gateway comes shortly after the announcement of a high-profile alliance with the Polygon community. Together, the three will work to build Haust Network and connect its products to the AggLayer.

About Haust Network

Haust Network is an application-based absolute liquidity network and will be built to be compatible with the Ethereum Virtual Machine (EVM). Haust aims to provide native yield to all users’ assets. In Telegram’s Haust Wallet, users can spend and collect their cryptocurrencies in one easy place, at the same time. Haust operates its network of self-balancing smart contracts that interact across multiple blockchains and then efficiently funnel what has been generated to Haust users.

About Gateway

bridge is a leading white-label blockchain provider that offers no-code protocol deployment. Users can launch custom blockchains in just ten minutes. They are an implementation provider for Polygon CDK and have already helped projects like Wirex, Gnosis Pay, and PalmNFT bring new utility to the crypto landscape.

About Polygon Labs

Polygon Laboratories Polygon Labs is a software development company building and developing a network of aggregated blockchains via the AggLayer, secured by Ethereum. As a public infrastructure, the AggLayer will aggregate the user bases and liquidity of any connected chain, and leverage Ethereum as the settlement layer. Polygon Labs has also contributed to the core development of several widely adopted scaling protocols and tools for launching blockchains, including Polygon PoS, Polygon zkEVM, and Polygon Miden, which is currently under development, as well as the Polygon CDK.

Contact

Lana Kovalski

haustnetwork@gmail.com

DeFi

Ethena downplays danger of letting traders use USDe to back risky bets – DL News

- Ethena and ByBit will allow derivatives traders to use USDe as collateral.

- There is a risk in letting traders use an asset partially backed by derivatives to place more bets.

Ethena has downplayed the dangers of a new feature, which will allow traders to put up its synthetic dollar USDe as collateral when trading derivatives, which are risky bets on the prices of crypto assets.

While allowing users to underwrite their trades with yield-bearing USDe is an attractive prospect, Ethena said there is potential risk in letting traders use an asset partially backed by derivatives to place even more derivatives bets.

“We have taken this risk into account and that is why Ethena operates across more than five different sites,” said Conor Ryder, head of research at Ethena Labs. DL News.

The move comes as competition in the stablecoin sector intensifies.

In recent weeks, PayPal grown up the amount of its stablecoin PYUSD in circulation 96%, while the MakerDAO cooperative plans a rebrandingaiming to increase the supply of its DAI stablecoin to 100 billion.

US dollar growth stagnates

It comes as Ethena has lost momentum after its blockbuster launch in December.

In early July, USDe reached a record level of 3.6 billion in circulation.

That figure has now fallen by 11% to around 3.2 billion.

Join the community to receive our latest stories and updates

New uses for USDe could boost demand for Ethena’s products.

This is where the new plan, announcement Tuesday with ByBit, one of its partner exchanges, is coming.

Ethena users create USDe by depositing Bitcoin or Ether into the protocol.

Ethena then covers these deposits with short positions – bearish bets – on the corresponding asset.

This creates a stable support for USDe, unaffected by price fluctuations in Bitcoin or Ether.

Mitigate risks

While using USDe as collateral for derivatives trading is proving popular, it is unclear what the effects will be if the cryptocurrency market experiences major fluctuations.

Using derivatives as collateral to place more bets has already had disastrous effects.

In June 2022, Lido’s liquid staking token stETH broke its peg to Ether following the fallout from the Terra collapse.

Many traders who used looping leverage to increase their stETH staking yields were liquidated, creating a cascade that caused the price of Ether to drop by more than 43%.

Ethena Labs founder Guy Young said: DL News His office and his partners have taken many precautions.

Ethena spreads bearish bets supporting the USDe across the five exchanges it partners with.

According to Ethena, 48% of short positions supporting USDe are on Binance, 23% on ByBit, 20% on OKX, 5% on Deribit, and 1% on Bitget. website.

In doing so, Ethena aims to minimize the impact of an unforeseen event on a stock market.

The same theory applies to the distribution of risks across different supporting assets.

Fifty percent of USDe is backed by Bitcoin, 30% by Ether, 11% by Ether liquid staking tokens, and 8% by Tether’s USDT stablecoin.

Previous reviews

Ethena has already been criticised regarding the risks associated with USDe.

Some have compared USDe to TerraUSD, an undercollateralized stablecoin that collapsed in 2022.

“It’s not a good design for long-term stability,” said Austin Campbell, an assistant professor at Columbia Business School. said as the USDe launch approaches.

Young replied to critics, saying the industry needs to be more diligent and careful when “marketing products to users who might not understand them as well as we do.”

Ethena has since added a disclaimer on its website stating that USDe is not the same as a fiat stablecoin like USDC or USDT.

“This means that the risks involved are inherently different,” the project says on its website.

Tim Craig is DL News DeFi correspondent based in Edinburgh. Feel free to share your tips with us at tim@dlnews.com.

DeFi

Cryptocurrency and defi firms lost $266 million to hackers in July

In July 2024, the cryptocurrency industry suffered a series of devastating attacks, resulting in losses amounting to approximately $266 million.

Blockchain Research Firm Peck Shield revealed in an X post On August 1, attacks on decentralized protocols in July reached $266 million, a 51% increase from $176 million reported in June.

The most significant breach last month involved WazirX, one of India’s largest cryptocurrency exchanges, which lost $230 million in what appears to be a highly sophisticated attack by North Korean hackers. The attack was a major blow to the stock market, leading to a break in withdrawals. Subsequently, WazirX launched a program in order to recover the funds.

Another notable incident involved Compound Finance, a decentralized lending protocol, which suffered a governance attack by a group known as the “Golden Boys,” who passed a proposal who allocated 499,000 COMP tokens – valued at $24 million – to a vault under their control.

The cross-chain liquidity aggregation protocol LI.FI also fell victim On July 16, a hack resulted in losses of $9.73 million. Additionally, Bittensor, a decentralized machine learning network, was one of the first protocols to suffer an exploit last month, loming $8 million on July 3 due to an attack targeting its staking mechanism.

Meanwhile, Rho Markets, a lending protocol, suffered a $7.6 million breach. However, in an interesting twist, the exploiters research to return the stolen funds, claiming the incident was not a hack.

July 31, reports The Terra blockchain protocol was also hacked, resulting in a loss of $6.8 million across multiple cryptocurrencies. As crypto.news reported, the attack exploited a reentrancy vulnerability that had been identified a few months ago.

Dough Finance, a liquidity protocol, lost $1.8 million in Ethereum (ETH) and USD Coin (USDC) to a flash loan attack on July 12. Similarly, Minterest, a lending and borrowing protocol, saw a loss of $1.4 million due to exchange rate manipulation in one of its markets.

Decentralized staking platform MonoSwap also reported a loss of $1.3 million following an attack that allowed the perpetrators to withdraw the liquidity staked on the protocol. Finally, Delta Prime, another decentralized finance platform, suffered a $1 million breach, although $900,000 of the stolen funds was later recovered.

DeFi

The Rise of Bitcoin DeFi: Then and Now

The convergence of Bitcoin’s robust security and Layer 2 scaling solutions has catalyzed the emergence of a vibrant DeFi ecosystem.

By expanding Bitcoin’s utility beyond simple peer-to-peer payments, these advancements have opened up a new frontier of financial possibilities, allowing users to participate in decentralized lending, trading, and other complex smart contract operations on Bitcoin.

Read on to learn about the rise of Bitcoin-based decentralized finance and how the space has expanded to accommodate a new generation of native assets and features.

Note: If you want to learn candlesticks and chart trading from scratch, this is the best book available on Amazon! Get the book now!

What is DeFi?

Decentralized finance (DeFi) represents a paradigm shift in financial services, offering internet-based financial products such as trading, lending, and borrowing through the use of decentralized public blockchains.

By implementing blockchains, smart contracts, and digital assets, DeFi protocols provide financial services through a decentralized ecosystem, where participants do not have to deal with intermediaries when transacting.

What is Bitcoin DeFi?

The inherent limitations of the Bitcoin mainchain in supporting the intricacies of decentralized finance have created the need to develop smart contract-based Layer 2 solutions.

Additionally, the advent of the Ordinals protocol in 2023, which facilitated the emergence of fungible token standards such as BRC-20 and Runes, catalyzed the growth of DeFi on the Bitcoin blockchain.

This expansion in protocol diversity has broadened the applications of the world’s leading cryptocurrency network beyond the core base-layer use cases around value preservation and transactional capabilities.

Therefore, Bitcoin DeFi has become a nascent sector within the digital asset market, after previously being a missing essential part of the Bitcoin ecosystem.

Bitcoin DeFi in its early days

Integrating decentralized finance (DeFi) concepts into the Bitcoin ecosystem has been a journey of innovation and perseverance. Early attempts to bridge the gap between Bitcoin’s fundamental simplicity and DeFi’s complexities have spawned pioneering projects that, while laying essential foundations, have also encountered significant obstacles.

Colored coins

Colored coins represented an early foray into tokenizing real-world assets on the Bitcoin blockchain. By leveraging the existing network to track ownership of assets ranging from stocks to real estate, this approach highlighted Bitcoin’s potential as a platform beyond digital currency. However, scalability and practical implementation challenges have limited its widespread adoption.

Counterpart

Building on the colored coins, Counterparty has become a platform for creating and trading digital assets, including non-fungible tokens (NFTs), on Bitcoin.

The introduction of popular projects like Rare Pepe NFTs has demonstrated the growing appeal of digital collectibles. However, constraints around user experience and network efficiency have hampered its full potential.

These early experiments, while not fully realizing their ambitions, served as valuable stepping stones, informing Bitcoin DeFi’s subsequent developments. Their challenges highlighted the need for more sophisticated infrastructure and protocols to harness the full potential of decentralized finance on the Bitcoin network.

Bitcoin DeFi Today

Today, building DeFi applications on Bitcoin is primarily done in the realm of Layer 2 (L2) networks. This architectural choice is motivated by the limitations of Bitcoin’s base layer in supporting complex programmable smart contracts.

Bitcoin’s original design prioritized security and decentralization over programmability, making it difficult to develop sophisticated DeFi protocols directly on its blockchain. However, the recent emergence of protocols like Ordinals, BRC-20, and Runes, while not DeFi in their own right, has sparked possibilities for future DeFi-like applications on the main chain.

In contrast, L2 solutions offer a scalable and programmable environment built on Bitcoin, enabling the creation of various DeFi products.

By expanding Bitcoin’s capabilities without compromising its core principles, L2s have become the preferred platform for developers looking to build DeFi applications that encompass trading, lending, staking, and more.

Leading L2 networks such as Lightning Network, Rootstock, Stacks, and Build on Bitcoin provide the infrastructure for these efforts. Some of these L2s have even introduced their own native tokens to the network, further expanding Bitcoin’s DeFi ecosystem.

Essentially, while Bitcoin’s core layer presents challenges for DeFi development, its security and decentralization have provided a foundational layer for the innovative L2 landscape to thrive.

Bitcoin Layer 2 offers a promising path to building a robust and thriving Bitcoin-based DeFi ecosystem that offers trading, staking, lending, and borrowing. All you need is a DeFi Wallet like Xverse to access the new world of decentralized financial services secured by Bitcoin.

Conclusion

The integration of DeFi principles into the Bitcoin ecosystem, primarily facilitated by Layer 2 solutions, marks a significant evolution in the digital asset landscape.

Building on the foundational work of pioneers like Colored Coins and Counterparty, the industry has evolved into more sophisticated platforms like Rootstock, Stacks, and Build on Bitcoin to create a thriving Bitcoin-powered DeFi ecosystem.

Advertisement

-

News11 months ago

News11 months agoBitcoin soars above $63,000 as money flows into new US investment products

-

DeFi11 months ago

DeFi11 months agoEthena downplays danger of letting traders use USDe to back risky bets – DL News

-

News11 months ago

News11 months agoFRA Strengthens Cryptocurrency Practice with New Director Thomas Hyun

-

DeFi11 months ago

DeFi11 months agoZodialtd.com to revolutionize derivatives trading with WEB3 technology

-

Markets11 months ago

Markets11 months agoBitcoin Fails to Recover from Dovish FOMC Meeting: Why?

-

DeFi1 year ago

DeFi1 year ago👀 Lido prepares its response to the recovery boom

-

Markets1 year ago

Markets1 year agoWhy Bitcoin’s price of $100,000 could be closer than ever ⋆ ZyCrypto

-

Markets1 year ago

Markets1 year agoWhale Investments in Bitcoin Reached $100 Billion in 2024, Fueling Crazy Investor Optimism ⋆ ZyCrypto

-

DeFi1 year ago

DeFi1 year agoPancakeSwap integrates Zyfi for transparent, gas-free DeFi

-

DeFi1 year ago

DeFi1 year ago🏴☠️ Pump.Fun operated by Insider Exploit

-

Markets1 year ago

Markets1 year agoa resilient industry that defies market turbulence

-

DeFi1 year ago

DeFi1 year ago👀SEC Receives Updated Spot Ether ETF Filings